발행대금은 코로나 피해 중소기업 지원과 뉴딜 지원 확대에 활용

수출입은행은 외평채 이어 마이너스 금리 유로화채권를 성공적으로 발행했다.

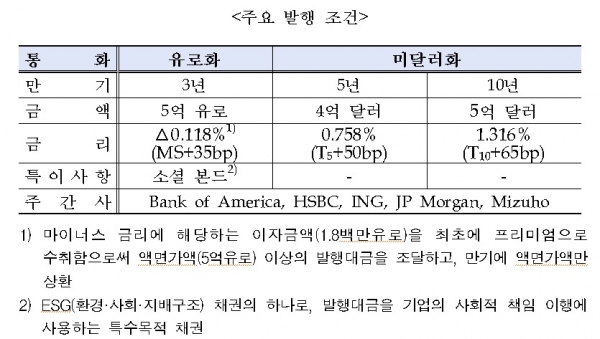

한국수출입은행은 15일 새벽 전세계 투자자들을 대상으로 총 15억달러 규모의 글로벌 본드를 발행했다고 밝혔다. 수은이 발행한 글로벌 본드는 3년 만기 유로화 표시 5억유로, 5년 만기 미달러화 표시 4억달러, 10년 만기 미달러화 표시 5억달러 등 세 가지로 구성됐다.

총 251개 투자자가 목표금액의 5.1배에 달하는 76억2천만달러 규모의 주문을 내는 등 이 날 발행으로 안전자산으로서의 수은채에 대한 해외 투자자의 두터운 신뢰가 재확인됐다고 평가다.

미 증시 하락 등 금융시장 변동성이 커진 가운데 지난 9일 한국 정부는 최초 마이너스금리(유로화)이자 역대 최저금리로 외평채를 발행했으며, 수은은 이 모멘텀을 적극 활용해 글로벌 투자자들의 강한 투자수요를 이끌어 냈다.

수은은 직전 외평채 신규물을 벤치마크로 활용, 가산금리를 유사만기 수은채의 유통금리 대비 10~15bp 낮은 수준으로 끌어내림으로써 국내 기관의 후속발행에 유리한 지표금리를 제시했다.

특히 수은의 첫 유로화 소셜본드인 유로화 3년물은 한국계 기관 중 최저 마이너스 금리인 △0.118%를 달성했고, 미달러화 10년물은 ‘08년 금융위기 이후 최저금리를 기록했다.

정부 외평채에 이어 수은의 외화채권까지 성공적으로 발행됨에 따라 향후 국내 기업 및 금융기관의 외화조달 비용 절감이 한층 탄력을 받을 것으로 기대된다.

수은 관계자는 “수은 금리의 벤치마크 기능을 하는 정부의 외평채가 지난주 성공적으로 발행됐고, 코로나 19에 대한 한국의 대응 성과와 대외건전성을 해외에서 높이 평가한 결과 수은도 이에 힘입어 낮은 금리로 자금을 확보할 수 있었다”면서 “이번 채권발행을 통해 확보한 저리자금을 코로나 19로 어려움을 겪는 중소기업과 한국판 뉴딜사업 지원 확대에 적극적으로 사용할 계획”이라고 말했다.[파이낸셜신문=김연실 기자 ]