전기차 및 2차전지 산업 지속 성장 전망…각형 이외에 원통형, 파우치형 등 대응

시장 성장 따른 고객사 투자 확대 수혜 기대…4680 원통형 배터리 설비 진출 본격화

2차전지 설비 제조 전문기업 필에너지가 29일 서울 여의도에서 기자간담회를 열고 코스닥 상장 후 성장 전략을 밝혔다.

필에너지는 독자적인 레이저 공정 기술과 정밀 제어 기술을 기반으로 2차전지 제조 공정의 핵심 설비를 양산하는 기업이다. 2020년 모회사인 필옵틱스로부터 분할해 설립됐으며, 2차전지 조립공정의 핵심 설비인 레이저 노칭(Laser Notching) 공정 설비와 스태킹(Stacking) 공정 설비를 주력 사업으로 영위하고 있다.

2015년에 레이저 노칭(Laser Notching) 공정 설비를 개발해 삼성SDI의 양산 라인에 대량 공급한 바 있으며, 스태킹(Stacking) 공정 설비를 개발해 2020년부터 고객사에 단독 공급하고 있다. 또한, 지난해 스태킹(Stacking) 공정과 노칭(Notching) 공정을 동시에 진행할 수 있는 일체형 설비를 개발 및 공급해 고객사의 생산 효율성을 더욱 끌어올렸다.

현재 필에너지는 2차전지 극판의 무지부 뿐만 아니라 활물질이 도포된 합제부에도 레이저 노칭 기술을 적용할 수 있도록 개발하고 있다. 음극 합제부 레이저 노칭 기술은 이미 개발이 완료된 상태로, 유럽의 2차전지 제조사로부터 설비를 수주 받아 올해 하반기 공급할 예정이다.

필에너지 김광일 대표이사는 "양극 합제부 레이저 노칭 기술은 아직 업계에서 양산에 적용된 사례가 없는데, 필에너지는 양산 라인에 가장 먼저 적용할 수 있도록 기술 개발에 박차를 가하고 있다"라고 밝혔다.

필에너지는 2020년 설립 초기 매출액이 174억원이었는데 2022년에는 10배 이상 늘어난 1897억원을 기록하는 등 2차전지 조립장비 업계 내에서 상당한 실적 성장세를 나타내고 있다. 영업이익 역시 2020년에는 적자였지만 지난해에는 168억원을 달성했으며, 올해 1분기 매출액은 730억원, 영업이익은 75억원이다.

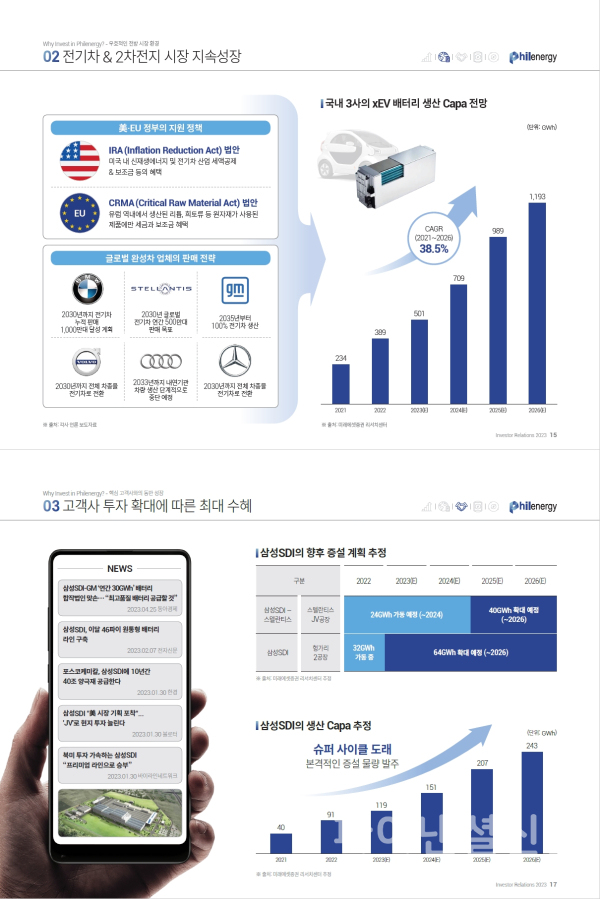

필에너지는 2차전지 산업의 성장세와 함께 호실적이 지속될 것으로 전망하고 있다. 미국의 인플레이션 감축법(Inflation Reduction Act, IRA)과 유럽의 핵심원자재법(Critical Raw Materials Act)에 따른 전기차 시장 확대가 예상되고 있고, 글로벌 완성차 업체의 전기차 판매 전략에 의한 2차전지 설비 투자 수혜가 있을 것으로 예상했다.

특히 필에너지는 2차전지 타입별 설비를 다각화함으로써 시장 확대에 대비하고 있다. 현재 테슬라 외에도 BMW, 볼보 등 여러 완성차 업체가 주목하고 있는 4680 원통형 배터리 설비 사업을 준비하고 있으며, 전고체전지 설비와 연료전지 설비를 통한 사업 확장을 계획하고 있다.

상장을 통해 확보한 공모 자금은 레이저 노칭 설비 고도화 및 원통형 이차전지 제조 자동화 신기술 개발 등 연구개발과 시설투자, 운영 자금 등에 사용할 계획이다.

필에너지 김광일 대표이사는 "모든 임원들이 혁신과제를 진행하는 등 기술 발전을 위해 노력하고 있다"며 "상장 후에도 아이템이나 기술력 있는 특정 설비의 개발 및 양산에 집중해 경쟁력 있고 부가가치 높은 제품으로 차세대 전지 시장을 선도해 나가겠다"고 밝혔다.

필에너지의 공모 주식수는 총 281만2500주(신주 187만5000주, 구주 93만7500주)로, 1주당 공모 희망가액은 2만6천300원~3만원이고 총 공모금액은 740억원~844억원이다.

이달 29일부터 30일까지 기관 수요예측을 진행해 공모가를 확정한 뒤, 7월 5일과 6일 일반 투자자들을 대상으로 청약 진행 후 7월 14일 코스닥 시장에 입성할 예정이다. 주관사는 미래에셋증권이다. [파이낸셜신문=황병우 기자]